股指:宏观事件尘埃落定,市场情绪可能回落

1、市场情绪前期较为乐观,短期建议谨慎交易

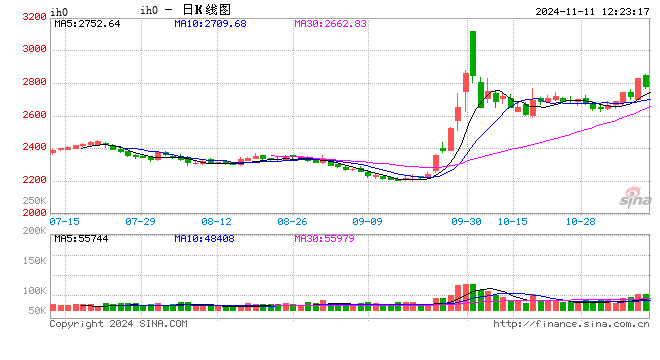

上周,A股市场在内外部宏观预期高涨的背景下大幅上行,Wind全A回升7.11%,接近前期高位,日均成交额2.4万亿元,市场主要押注财政政策超预期,融资余额周度增加770亿元,自10月以来净流入3435亿元,至17730亿元。随着周五人大常委会会议落幕,预计未来一段时间市场情绪可能回落。大小盘指数出现小幅分化,热点题材经过多次切换,中证1000上涨8.31%,中证500上涨6.7%,沪深300指数上涨5.5% ,上证50上涨4.3%。 基差方面,大盘指数期货基差升水明显,可能与回购再贷款和资产互换便利刺激政策有关。

2、财政政策预期落地,海外市场尘埃落定

重要会议对于化债的表述包括:“批准增加6万亿元地方政府债务限额置换存量隐性债务”;“从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元”;“置换后地方政府的化债压力和现金流将大为改善,五年累计可节约6000亿元左右利息支出”。海外方面,特朗普再次入住白宫,资本市场正在快速对大类资产进行重新定价。美元指数在选举当日快速上行后震荡,美股、比特币等权益资产冲破前期高点,美债收益率上行;黄金则高位小幅回调。海内外宏观时间尘埃落定,未来一周市场情绪可能回落。

3、上市公司财报显示经济仍处于筑底区间,如何提升资产端收益率是A股市场回升的关键。

目前,影响A股长期走势的主要因素仍然是债务周期下各部门去杠杆的进程,核心在于名义经济增速是否超过名义利率,即资产端投资收益能否超过负债端利息成本。今年前三季度,沪深两市A股剔除金融板块后,累计营收同比增速-1.7%(中报-0.6%);累计归母净利润同比增速-7.2%(中报-5.3%),单季同比增速-10.0%(中报-6.0%); ROE(TTM)为7.16%,自2023年以来连续多个季度小幅下降。尽管三季报整体数据偏弱,但是基本符合市场预期。从流动性增加引导市场预期回暖,再到带动上市公司盈利能力回升还需要一段时间。

国债:化债方案落地,债市横盘震荡

1、债市表现:本周多个重要宏观事件陆续落地,海外方面美国大选结果出炉、美联储降息25BP、国内新一轮化债方案落地,增加地方化债资源10万亿元,但暂未发布其他增量财政政策,中央赤字率保持不变,债市整体反应较为有限。月初资金面宽松叠加增量政策阶段性落地,国债收益率整体延续横盘震荡走势。截止11月8日收盘,二年期国债收益率周环比下行1.6BP至1.42%,十年期国债收益率下行3.4BP至2.11%,三十年期国债收益率下行4BP至2.28%。国债期货偏强震荡,TS2412、TF2412、T2412、TL2412周环比变动分别为0.1%、0.14%、0.26%、0.53%。美联储11月议息会议降息25个BP,但对于通胀表述更加谨慎。截至11月08日收盘,10年期美债收益率周环比下行7BP至4.3%,2年期美债上行5BP至4.26%,10-2年利差4BP。10年期中美利差-219BP,倒挂幅度周环比收窄4BP。

2、政策动态:央行发布三季度货币政策执行报告。整体表述更加积极:总体定调由“稳中求进、以进促稳”调整为“正视困难、积极应对”。对物价的表述上,删去了“维护价格稳定”,继续强调“把推动价格合理回升作为把握货币政策的重要考量”。货币政策基调延续“灵活适度、精准有效”,强调“坚定坚持支持性的货币政策立场,加大货币政策调控强度” 。本周央行公开市场净投放-13158亿元。其中,7天逆回购投放843亿元,到期14001亿元。本周资金利率小幅抬升,资金面先松后紧。R001、R007、DR001、DR007周环比分别变动14BP、4BP、13BP、6BP至1.61%、1.8%、1.48%、1.61%。

3、债券供给:新一轮化债方案落地,此次化债方案包括三项内容:1)一次性增加地方政府专项债务限额6万亿元置换存量隐性债务,一次报批,分三年实施,在2024-2026年期间每年新增额度2万亿元。2)从 2024 年开始,连续五年每年从新增地方政府专项债券中安排 8000亿元,补充政府性基金财力,专门用于化债,共计4万亿,该项在2024年已经落地;3)2029 年及以后年度到期的棚户区改造隐性债务2万亿元,仍按原合同偿还,无需地方政府在2028年之前进行消化。本周政府债发行2595亿元,净发行1173亿元,其中国债净发行1700亿元,地方债净发行155亿元。

4、策略观点:短期来看,货币政策仍将保持支持性立场,财政政策阶段性落地,短期债市震荡偏强。但接下来增量财政政策仍将陆续推出,且随着稳增长效果逐步显现,债市反弹空间受限,债市横盘震荡走势难以打破。

宏观:出口大超预期

实体经济方面,本周天气好转,以及局部的赶工需求驱动,水泥需求有一定上升,磨机开工也有相应提高。螺纹库存继续累积,表需回落。消费方面,商品房销售面积和乘用车销量明显放量,一线和主要二线城市地铁客运量、拥堵延时指数保持平稳,国内航班执行数回落。

宏观数据方面,以美元计价,2024年10月中国出口同比增长12.7%,前值为2.4%;进口同比增长-2.3%,较上月下降2.6个百分点;贸易顺差957.2亿美元,同比增长71.4%。10月出口超预期主要有两个因素影响,一是9月台风天气导致的出口延后,二是特朗普胜选预期下的抢出口。

若美国取消中国最惠国待遇,橡胶塑料、玩具、纺织服装鞋帽箱包、面板、家具、精密仪器等行业的关税增加幅度超过40%,为关税增加幅度最大的行业;考虑到规模,则纺织服装鞋帽箱包行业受的影响最大。整体来看,若美国取消中国最惠国待遇,则劳动密集型行业的出口税率增加幅度最大。

政策方面,十四届全国人大常委会第十二次会议表决通过了全国人大常委会关于批准《国务院关于提请审议增加地方政府债务限额置换存量隐性债务的议案》。新增限额方面,从2024年开始,我国将连续五年每年从新增地方政府专项债券中安排8000亿元,专门用于化债,累计可置换隐性债务4万亿元。专项债运用方面,新增债务限额全部安排为专项债务限额,一次报批,分三年实施。2024—2026年每年2万亿元。棚改专项方面,2029年及以后年度到期的棚户区改造隐性债务2万亿元,仍按原合同偿还,从而更好保障债务平稳消化。

海外方面,美联储放缓降息步伐,从上一次的50bp降至25bp,联邦基金目标利率降至4.5%-4.75%区间,维持缩表节奏不变。由于特朗普胜选以及其政策主张引发市场对再通胀的交易,因此未来需要更加关注12月FOMC会议、以及特朗普上台对明年降息路径的影响。

下周关注:中国10月社融信贷(不定期)、经济数据(周五),美国10月CPI(周三)

贵金属:川普回归 金价走弱

1、伦敦现货黄金震荡走弱,较上周下跌1.89%至2684.035美元/盎司;现货白银较上周下跌3.55%至31.288美元/盎司;金银比回升至85.4附近。截止11月5日美国CFTC黄金持仓显示,总持仓较上次(29号)统计下降21434张至558034张;非商业持仓净多数据减仓23324张至255329张;Comex库存,截止11月8日黄金库存周度增加2.04吨至534.95吨;白银库存增加115.03吨至9713.01吨。

2、数据方面,美国10月ISM服务业PMI指数为56,创2022年7月以来新高,高于预期值53.8和前值为54.9,其中就业指数增长强劲。美联储在11月份议息会议上如期降息25个基点至4.5%-4.75%,放缓降息步伐符合市场预期。会议声明整体变化不大,但删除了有关通胀目标“更大信心”和“进一步进展”的表述,体现出美联储对未来政策不确定性的隐忧。CME利率观察工具显示,12月降息25bp的概率接近80%,不降息的概率由前一日的31%回落至20%。

3、美联储议息会议和美国大选均尘埃落定,从金融市场反馈来看,美元指数、美债和美股走强,金价出现回落,显示市场再定价特朗普胜选。从上一届特朗普执行期间金价表现来看,已震荡上涨为主,主因其财政和贸易政策对美国财政赤字和通胀均形成挑战,这次可能也不会例外,因此短线的下跌可能并不足以改变金价上行的趋势。只是需要注意的是,特朗普从胜选到上任期间,调和俄乌以及中东的地缘政治可能是核心,从本轮金价上涨的推涨因素来看,地缘复杂多变是绕不开的原因,因此当市场预期地缘环境将得到中长期的改善,金价出现较大调整存在可能性。因此我们对于金价从乐观转向谨慎,关注近两周金价表现,若能快速回归上升通道,市场预期可能继续放在美通胀预期回升上,否则可能开启中期调整走势。对于白银也是如此,银价能否重拾涨势,在于金价何时企稳。